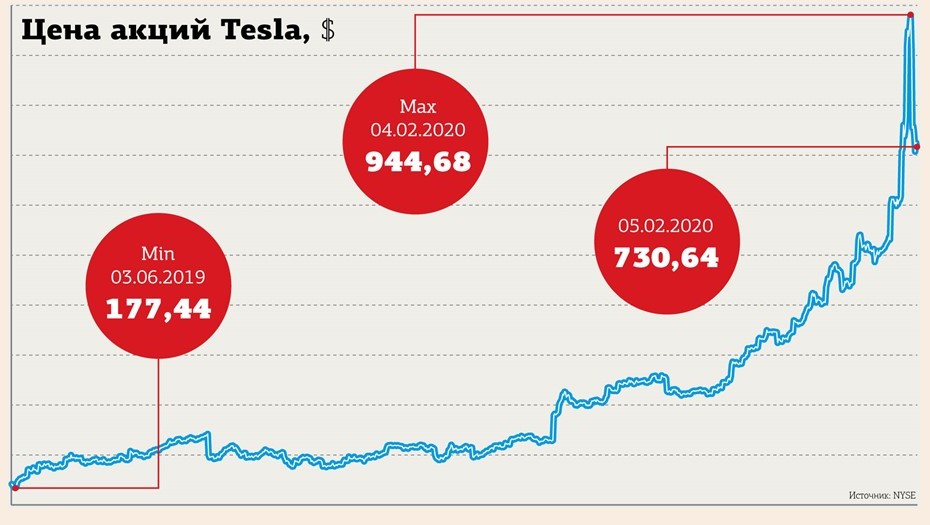

Прошедшая неделя ознаменовалась резким взлетом акций американского производителя электромобилей Tesla на 50% с последующей коррекцией вниз на 20%. Менее чем за год эти бумаги подорожали на 400%, и график их котировок стал походить на параболу (см. рисунок). На сленге биржевиков такая динамика именуется корнер (от англ. corner — угол). Достаточно редкое явление в ликвидных активах, хотя относительно недавно, в 2017 году, мы могли наблюдать подобные графики в котировках многих криптовалют.

Капитализация Tesla еще в начале января превысила совокупную стоимость таких автогигантов, как Ford и General Motors, которые ежегодно продают в десятки раз больше машин, чем их электромобильный конкурент. Уже тогда, в начале года, многие аналитики называли акции Tesla переоцененными и предрекали им скорый обвал. Но это не помешало котировкам почти удвоиться менее чем за месяц, а капитализации — достичь $170 млрд.

Финансовыми результатами, которые могли бы оправдать такое ралли в акциях, Tesla, прямо скажем, не блещет. За 2019 год ее достижением стало лишь сокращение чистого убытка, приходящегося на акционеров, на 11,7% по сравнению с предыдущим годом — до $862 млн. Правда, последние два квартала были прибыльными для компании.

Опасно продавать чужое

Последний резкий скачок котировок вверх на прошлой неделе аналитики пытались объяснить новостью о хороших результатах продаж аккумуляторов, произведенных Tesla совместно с японской Panasonic. Этот бизнес впервые принес квартальную прибыль. Но не фундаментальные показатели двигают ценами во время корнера. Как правило, на финальной стадии движения вверх основной объем заявок на покупку поступает не от инвесторов, а от спекулянтов, игравших на понижение, на биржевом сленге — шортистов (от англ. short, или короткая позиция). Эти люди продают бумаги, взятые в долг, в расчете откупить их дешевле. Но иногда откупить оказывается не у кого, так как почти все свободные акции уже скупили игроки на повышение, и шортисты попадают в западню. Ведь даже рост цены вдвое ведет к обнулению депозитов у тех игроков, которые зашортили на все деньги. А ведь на биржах у спекулянтов обычно есть возможность, воспользовавшись кредитным плечом от брокера, открывать позиции на сумму, превышающую размер собственного счета.

В этом принципиальное отличие классического корнера на рынке акций, например, от взлета стоимости биткоина и других криптовалют в десятки раз в 2017 году. Там покупателями на поздней стадии двигала не угроза потери денег, а скорее жадность и зависть к уже обогатившимся. Как и в истории с "тюльпановой лихорадкой" в Нидерландах в XVII веке.

Редкий зверь

Как рассказали "ДП" опрошенные эксперты с многолетним опытом торговли на бирже, корнеры — редкое явление на мировом рынке акций, в среднем оно происходит не чаще чем один раз в пару лет, так как, с одной стороны, столь сильный рост — это само по себе явление выдающееся, а с другой — далеко не по всем акциям брокеры дают акции в кредит для шорта, предлагая эту услугу в основном по самым ликвидным инструментам, где вероятность резкого роста намного ниже, чем в малоликвидных акциях.

Кроме того, короткие позиции в акциях невыгодно удерживать в момент дивидендных отсечек. Как правило, брокеры просто требуют закрыть короткие позиции перед датой закрытия реестра акционеров для выплаты дивидендов, чтобы не заморачиваться перечислением дивидендов от продавцов заемных бумаг их владельцам. Все это препятствует накоплению излишне крупных коротких позиций в отдельных бумагах.

"Корнеры случаются крайне нечасто, — констатирует Никита Демидов, управляющий по корпоративному и брокерскому бизнесу петербургского филиала "Центральный. Брокер" ФГ БКС. — Из самых масштабных сразу вспоминается ситуация с акциями Volkswagen, которые скупала Porsche, а многие хедж–фонды посчитали цену необоснованной и стали жертвами отсутствия возможности закрыть шорты. Главными условиями должен быть сильный рыночный игрок, удача, конфиденциальность, возможность продажи акций в шорт с "плечом" и явно переоцененный по стоимостной оценке инструмент. Российскому рынку далеко пока до западных коллег по количеству маржинальных бумаг и объемам торгов. Из свежих примеров сразу вспоминается ситуация с "Башнефтью" в 2017 году. Подобные истории были также на моей памяти с "Мосэнерго", "Ростелекомом", "Сургутнефтегазом". Деньги на корнерах мне, к счастью, терять не приходилось, но и заработать мне на них не пришлось из–за нежелания участвовать в непонятных манипуляциях. Увы!.."

“

На нашем рынке корнеры — редкое явление, так как наши брокеры традиционно дают шорты только по очень узкому списку ликвидных бумаг. Пожалуй, наиболее ярким примером корнера в этом столетии на нашем рынке была ситуация с акциями "Мосэнерго" в 2004 году, когда их массовая скупка "Газпромом" привела к тому, что в какой–то момент был выкуплен практически весь фри–флоат акций на ММВБ, а шорты в рынке еще оставались и вынуждены были "стреляться" по любым ценам. В итоге акции "Мосэнерго" за четыре торговые сессии выросли в цене более чем на 300% — с 3,3 до 10,5 рубля (к слову, таких цен в истории по акциям "Мосэнерго" больше не было никогда) — и рухнули вниз только после того, как на ММВБ были зачислены акции из сторонних депозитариев, которые восстановили рыночное предложение бумаг.

Илья Коровин

частный инвестор и финансовый консультант

“

Говоря про примеры неудачного открытия коротких позиций, стоит упомянуть про состоявшийся в 2003 году крах петербургского ООО "Инвестиционное агентство "Пролог". Эта инвестиционная компания прекратила свое существование в результате крупных необеспеченных продаж акций РАО "ЕЭС России". На российском фондовом рынке корнер является достаточно редким событием. Мы периодически наблюдаем резкий рост стоимости отдельных бумаг под влиянием массового закрытия коротких позиций. Однако подобные ситуации не усугубляются до масштабов классического корнера. Это связано с действующими правилами организованных биржевых торгов. Например, для рядового инвестора открытие так называемых шортов доступно лишь по трем–четырем десяткам самых ликвидных акций. Брокеры могут сокращать этот список.

Михаил Ханов

управляющий директор ИК "Алго Капитал"