Правительственная ипотечная программа подтолкнула спрос на займы и оставила банки без кредитуемых.

Льготная ипотека на строящееся жильё наконец продлена. Банки–участники просили у чиновников ещё один год, но правительство пока остановилось на 8 месяцах, продлив действие программы до июля 2021 года.

Скептики критикуют инициативу за то, что она разогнала цены на недвижимость. По оценке "ДП", с начала года в масс–сегменте они выросли на 16%. С другой стороны, предложение от застройщиков сокращается: второй год они работают по новой схеме финансирования и продаж дольщикам через эскроу–счета, что и ведёт к удорожанию жилья. Из–за активизации спроса на ипотеку к ноябрю текущего года банки столкнулись с ситуацией, что кредитовать больше некого.

Потеря субсидий

Субсидирование ипотечных ставок стартовало в апреле 2020–го как некая антикризисная мера, способная поддержать и застройщиков, и банки. Председатель правительства РФ Михаил Мишустин отчитался, что благодаря запуску программы доля таких ссуд в общей выдаче кредитов на стройку составила 90%.

По данным "Дом.рф", в программе аккредитованы около 80 банков (всего их 420 в стране), из них в Петербурге по её условиям работают 25 кредитных организаций. Интерес банкиров к субсидированной ипотеке угас уже к осени текущего года.

Кредитор обязуется выдать ипотеку по ставке не более 6,5% годовых. Разницу между выданной и рыночной ставками банк должен получать в виде субсидии ежемесячно. Согласно постановлению правительства рыночное значение привязано к ключевой ставке ЦБ РФ, увеличенной на 3%.

На момент запуска льготной ипотеки, 17 апреля нынешнего года, она равнялась 6% годовых, то есть банк мог рассчитывать на субсидии в размере 2,5% годовых. К маю ставку снизили до 5,5%, к июлю — до 4,5%, с августа и на текущий момент её размер — 4,25%. Фактические потери банков (вернее, недополученный доход) к декабрю текущего года пропорционально снизились до 0,75% годовых. Некоторые банки, стремясь выиграть в конкурентной борьбе, снижали ставки до 5,9% и даже ниже.

Погоня за объёмами выдачи привела к тому, что они сами себя оставили без субсидий. По сведениям "Дом.рф", к сентябрю в виде субсидий банкам–кредиторам в Петербурге с апреля было направлено всего 19,4 млн — при объёме выданных льготных ипотек 27,3 млрд рублей.

Также благодаря программе с 17 апреля по 1 ноября 2020 года дешевле должны были стать кредиты на сумму 0,9 трлн рублей для 240 тысяч человек. По оценке правительства РФ, продление программы на 8 месяцев позволит выдать ещё 2,8 трлн рублей 350 тысячам заёмщиков.

Точные затраты из бюджета страны на субсидирование коммерческих банков публично не названы: известно, что на первый этап выделено 6 млрд рублей.

Кредиторы отмечают, что субсидии в период пандемии коронавируса помогли восстановить спрос на ипотеку на первичном рынке. Так, в пресс–службе Сбербанка рассказали, что доля льготных кредитов в общем объёме на первичном рынке превысила 80%. По оценке ВТБ, в банке доля таких кредитов на начало октября превысила 45%.

По статистике ЦБ РФ, количество выданных ипотечных кредитов на строящееся жильё в апреле–сентябре текущего года в Петербурге составило 17,9 тыс., что на 17% больше аналогичного периода годом ранее. В денежном выражении объём вырос в 1,4 раза, до 64 млрд рублей.

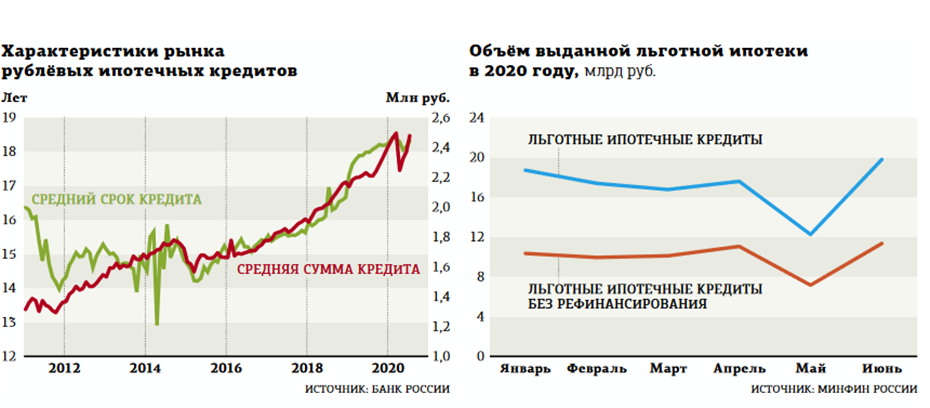

Сопоставление цифр свидетельствует, что льготная ипотека помогла приросту рынка, но в основном только за счёт увеличения средних сумм кредитов, с 1,3 млн до 1,9 млн рублей в августе. В прошлом году, например, рынок в количественном выражении рос более динамично, на 20–25%. Впрочем, в прошлом году эксперты сетовали, что спрос на строящееся жильё искусствен и подогрет предстоящими изменениями на рынке долевого участия и перехода на эскроу–счета.

Можно ниже

После бурного спроса на льготную ипотеку в минувшем сентябре наступил период охлаждения: ЦБ РФ отмечает, что срок кредита увеличился на один календарный год, до 18 лет и 4 месяцев, при этом средняя ставка впервые с момента запуска льготной ипотеки выросла, с 6,14 до 6,16% годовых.

Соотношение кредитов на первичном и вторичном рынках в городе с пикового значения в июне (56%) к сентябрю скатилось до 42% — впервые за последние 3 года. Традиционный новогодний ажиотаж на кредитные продукты, вероятно, скажется и на ипотеке, но в целом банкиры настроены скептично: кредитовать больше некого. "Мы ожидаем планомерное снижение темпов выдачи ипотеки в рамках госпрограммы на фоне отсутствия тенденции к увеличению платёжеспособного спроса населения", — прогнозирует Екатерина Синельникова, заместитель директора департамента продуктов банка "Санкт–Петербург".

Сложности с реализацией льготной ипотеки возникли и с другой, неожиданной стороны. Всего по стране с апреля до середины октября Росреестр зарегистрировал по программе ипотеки с господдержкой 97,2 тыс. сделок. В мае было оформлено 9,3 тыс., превысив к сентябрю планку в 20 тыс. сделок. По данным "Дом.рф", к середине октября выдано более 227 тыс. льготных ипотек. Разница объясняется тем, что не все документы прошли регистрацию. Закрытие весной МФЦ из–за пандемии сделало невозможным регистрацию договоров долевого участия, и осенью банки оказались в ещё более сложной ситуации. Росреестр из–за обновления программного обеспечения увеличил сроки регистрации, к тому же МФЦ вновь перешли на работу по записи. Вынужденные ограничения подталкивают застройщиков и кредиторов внедрять дистанционные каналы взаимодействия с госорганом, за счёт чего статистически увеличивается доля электронных регистраций. Большинство заёмщиков не готовы нести дополнительные расходы на подобные услуги. Формально, если пару месяцев сделка не будет зарегистрирована, заёмщик ничего не теряет: установленная ставка по ипотеке неизменна весь срок кредитования.

Заинтересован в ускорении сроков именно кредитор: в противном случае он не может предоставить документы на получение субсидии. Кроме того, банки ещё весной увлеклись разработкой и популяризацией совместных программ с застройщиками, особенно с теми, которых они сами кредитуют в рамках проектного финансирования. Заданный государством вектор ставки 6,5% показал, что и российские банкиры могут кредитовать дёшево.