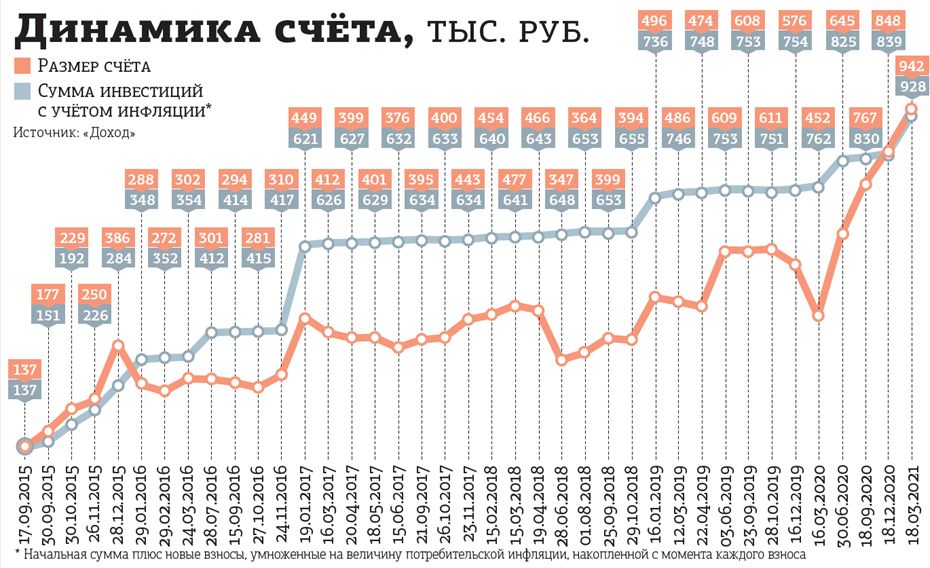

Счёт управляющего, за которым наблюдает "ДП", превысил 940 тыс. рублей.

За последние 3 месяца индивидуальный инвестиционный счёт (ИИС) управляющего под псевдонимом Практик пополнился новым взносом на 70 тыс. рублей и прибылью в размере 22 тыс. Основную прибавку, 14,4 тыс., дала позиция из проданных опционов на индекс РТС.

Упало, но не пропало

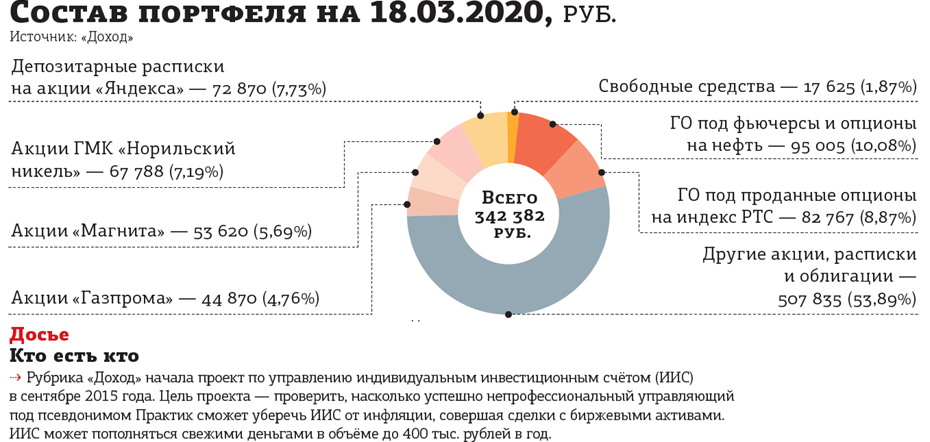

Часть акций в портфеле Практика заметно просели с 18 декабря прошлого года, когда "ДП" в последний раз фиксировал состояние его ИИС. Особенно обидно, что среди них оказались те, которые управляющий как раз в декабре докупал, — "Полиметалл" и "Энел Россия". Первый к концу торгов 18 марта подешевел на 9,1% из–за негативной динамики на рынке золота. А энергокомпания неожиданно объявила в середине февраля, что переносит выплату вознаграждения акционерам на сумму 3 млрд рублей с 2021 года на 2023–й. В 2022 году дивиденды пообещали выплатить по графику, но всё равно негативная новость сильно придавила котировки.

Просели на 5,6% депозитарные расписки "Яндекса". Но они до этого достаточно быстро дорожали вместе с акциями мировых IT–гигантов и вместе с ними же и скорректировались.

Однако первой в конкурсе "тридцать три несчастья" стала, пожалуй, ГМК "Норильский никель". Она проиграла суд с Росприроднадзором по поводу ущерба от разлива нефтепродуктов в Заполярье и выплатила штраф 146 млрд рублей. Почти сразу после этого произошла авария на Норильской обогатительной фабрике, принадлежащей ГМК. Из–за обрушения здания пункта перегрузки руды три человека погибли и пятеро были госпитализированы.

Не прошло и недели после этого, как "Норникель" остановил работу двух ключевых рудников, "Октябрьского" и "Таймырского", из–за подтопления. Из–за этого компания скорректировала вниз свои планы на 2021 год: производство никеля, меди платины и палладия уменьшится на 15–20%.

Эта новость вкупе с ожиданиями, что серия катастроф приведёт к увеличению расходов ГМК на технологическую безопасность и уменьшению дивидендов, привели к падению акций более чем на 20% с февральского максимума. Однако перед обвалом они за 2 месяца подорожали на сопоставимую величину, так что в портфеле Практика с 18 декабря по 18 марта зафиксировано снижение акций "Норникеля" лишь на 3,7%.

Несмотря на все напасти, управляющий, как и многие аналитики, позитивно относится к перспективам ГМК. Он считает, что продажи металлов по итогам года пострадают не сильно, так как у компании большие запасы на складах. А дивиденды если и снизятся, то не очень драматично, так как один из мажоритарных акционеров "Норникеля", "РусАл", обычно выступает против таких изменений. Исходя из этих соображений, наш инвестор добавил в портфель ещё одну акцию ГМК по цене 22,6 тыс. рублей. Теперь их у него три.

В целом портфель акций и облигаций, несмотря на просадки отдельных бумаг, принёс прибыль 7,5 тыс. рублей. Выручили такие эмитенты, как АФК "Система", "РусАл" и "Лукойл", чьи бумаги за 3 месяца поднялись в цене на 19,5%, 19% и 17% соответственно.

Дивидендами за прошедший период порадовал только "Лукойл". Да и у него выплаты были скромные — 46 рублей на бумагу по итогам III квартала 2020 года. За вычетом НДФЛ на ИИС "упало" всего 240 рублей.

Ещё одну небольшую прибавку к счёту, в размере 274 рубля, управляющий получил в виде купонного дохода по ОФЗ серии 52001. Это бумаги с защитой от инфляции, у них меняется номинал вслед за индексом потребительских цен в России. В портфеле Практика их всего 20 штук на сумму 20,5 тыс. рублей. Купон по ним маленький, всего 2,5% годовых. Потому и доход невелик.

Игры с волатильностью

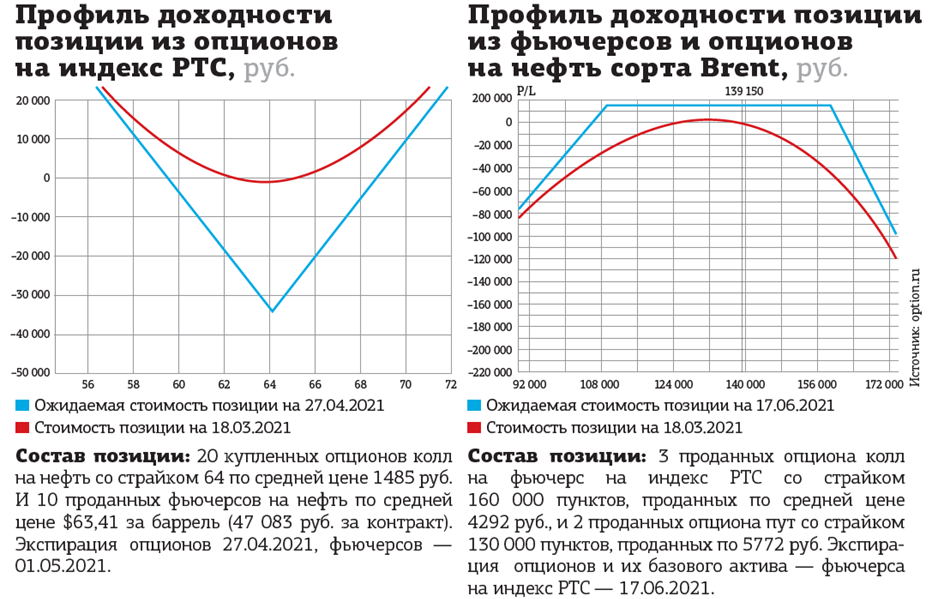

Построенная в декабре позиция из проданных опционов на индекс РТС, рассчитанная на пребывание индекса в диапазоне 1100–1600 пунктов до 18 марта, принесла ожидаемую прибыль — 14,4 тыс. рублей. Индекс в течение 3 месяцев так и не смог подняться выше 1556 пунктов, а к указанной дате опустился ниже 1490.

Управляющий решил и на следующие 3 месяца построить подобную позицию. Он продал три квартальных опциона колл на фьючерс на индекс РТС со страйком 160 000 пунктов, что соответствует значению индекса 1600 пунктов, по средней цене 2890 пунктов (4292 рубля). В дополнение к ним он продал также два опциона пут со страйком 130 000 пунктов, по 3550 пунктов (5772 рубля).

Экспирация (исполнение) опционов и их базового актива — фьючерса на индекс РТС — состоится 17 июня 2021 года. Если к этой дате индекс останется в пределах 1300–1600 пунктов, позиция принесёт 24,4 тыс. рублей (см. профиль доходности на рисунке).

Непокрытая продажа опционов — сделка с неограниченным риском. Но у Практика есть достаточно большой портфель акций, так что продажу коллов можно считать покрытой. Даже если проданные коллы истекут "в деньгах", то есть превратятся в день экспирации в проданные фьючерсы на индекс, то общая стоимость этих фьючерсов составит примерно 700 тыс. рублей (при условии, что курс доллара останется около 74 рублей). Это меньше стоимости портфеля акций.

Другое дело, если индекс РТС упадёт более чем на 10% от текущего уровня, то есть ниже 1300 пунктов. Тогда управляющий окажется в убытке, как если бы сейчас он докупил акции на кредитное плечо размером 0,4 относительно имеющихся позиций. Именно поэтому, для снижения риска, путов было продано меньше, чем коллов. Практик готов в середине июня зафиксировать убыток по опционам, потому что он рассчитывает в этом случае довнести на ИИС 330 тыс. рублей и прикупить подешевевших акций, которые, как он ожидает, принесут ему прибыль в будущем.

Чтобы снизить риск портфеля из–за продажи волатильности, управляющий построил противоположную позицию из фьючерсов и опционов на нефть сорта Brent, профиль доходности которой также присутствует на рисунке. Она нацелена на получение прибыли от роста волатильности. Конечно, колебания в нефти и индексе РТС не обязаны совпадать, но всё же трудно представить ситуацию, когда индекс РТС рушится на 15–20%, а нефть при этом стоит на месте.

Практик купил 20 опционов колл на нефть со страйком 64 (соответствует цене барреля $64) по средней цене 1485 рублей. И продал 10 фьючерсов на нефть по средней цене $63,41 за баррель (47 083 рубля). Экспирация опционов состоится 27 апреля 2021 года. До этой даты управляющий намерен заниматься рехеджированием, то есть покупать и продавать по одному фьючерсу при изменении цены на $1 за баррель в диапазоне $54–74. Первые такие сделки он совершил 19 марта, к 16:00 по московскому времени купив один контракт по $63 за баррель, продав по $64 и снова откупив по $63. После 27 апреля позиция будет роллирована, то есть перенесена в том виде, в котором она оказалась к этой дате, в следующую серию контрактов, с экспирацией в конце мая.

“

Индекс РТС, скорее всего, продолжит рост во II квартале, прежде всего по причине увеличения активности частных инвесторов на рынке, как в Америке, так и в России. В США новые стимулирующие меры предполагают прямую раздачу денег гражданам, часть из них, особенно молодёжь, планирует потратить прибавку на покупку фондовых активов. Спросу на российские акции поможет относительно дорогая нефть и сообщения по дивидендным выплатам. Курс рубля останется относительно стабильным в диапазоне 71–75 рублей за доллар, против него играют геополитические риски и ускорение инфляции, но помогают восстановление экономики и дорогая нефть. Коррекция на фондовом рынке возможна в случае или новых драконовских санкций против России, которые затронут госдолг либо бизнесменов, связанных с экспортом сырья, или в случае решения ОПЕК+ резко нарастить добычу углеводородов.

Сергей Суверов

инвестиционный стратег УК "Арикапитал"

“

С одной стороны, предпосылки к росту есть: оживление экономики после кризиса, рост цен на нефть в результате ослабления карантинов, инфляция доллара. Но делать серьёзную ставку на продолжение роста РТС я бы не стал: слишком высок риск санкций. На мой взгляд, с приходом Байдена политика Запада в отношении России меняется. Раньше Россия легко шла на обострение любого конфликта, а Запад шёл на уступки, поскольку не был готов к эскалации. Сейчас США показывают, что готовы переходить в наступление. Конечно, возня с Россией — не приоритет номер один для США, но в обозримом будущем возможны серьёзные агрессивные шаги. Коррекция глобального рынка возможна в случае неконтролируемого разгона инфляции. Но я считаю этот сценарий маловероятным в ближайшие 3–4 месяца. Пока что статистика по инфляции выходит ниже ожиданий даже в Китае, который уже давно открыл экономику. Более того, в Европе вводятся новые карантины, что замедлит рост экономики и, соответственно, инфляцию. Ждём восстановления роста цен на золото и серебро из–за снижения реальных доходностей по облигациям (номинальные доходности минус инфляция). Как только начнёт появляться инфляция, реальные доходности снизятся, что будет хорошо для драгметаллов.

Антон Баринов

основатель школы финансовой грамотности и инвестирования Index