Объём безналичных платежей растёт из–за технологий оплаты с помощью носимых устройств.

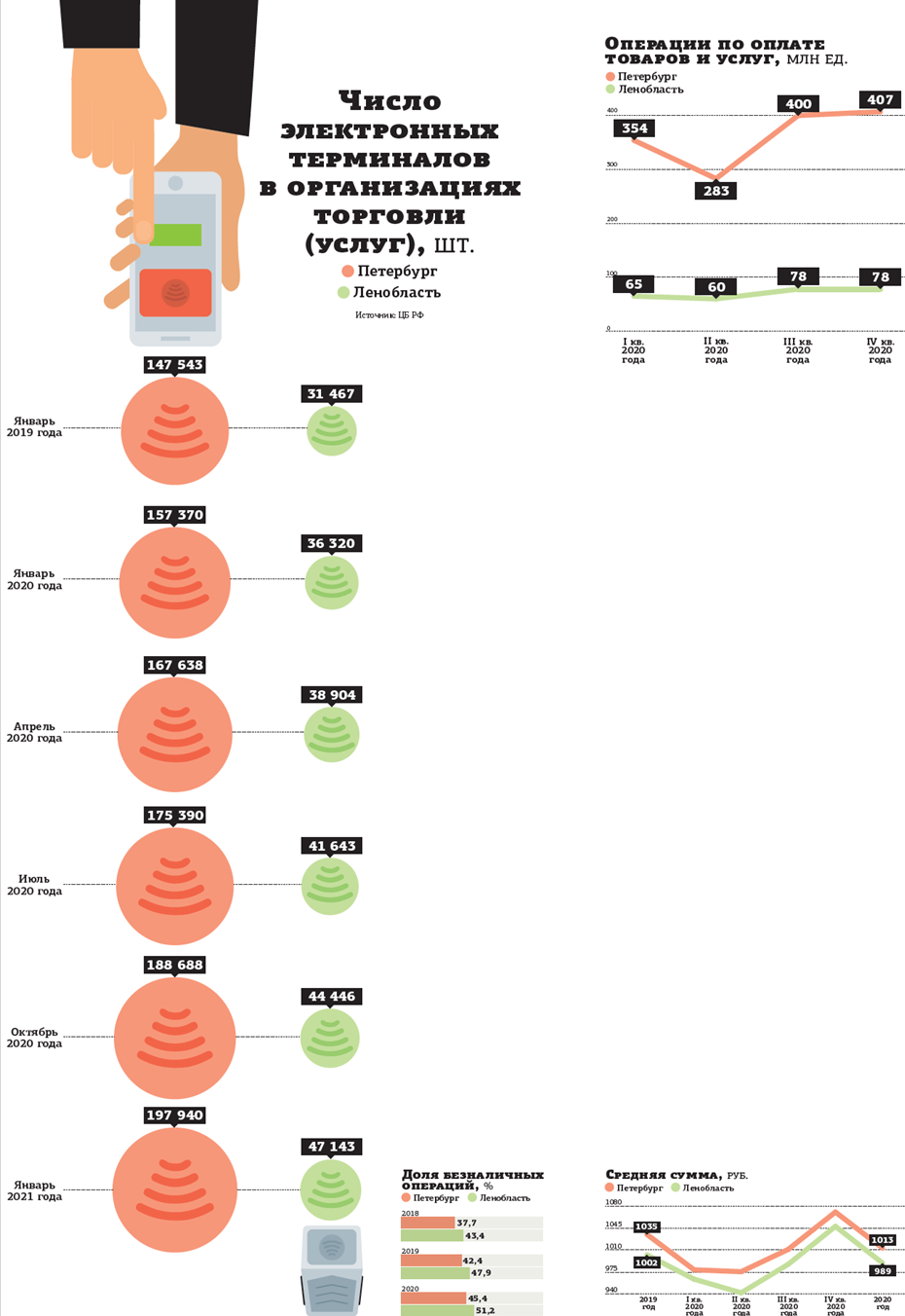

В Петербурге в 2020 году денежный оборот по операциям оплаты товаров и услуг по сравнению с результатами 2019–го вырос на 6,4%, превысив 1,46 трлн рублей. В количественном выражении рынок вырос на 9%, совершено свыше 1,44 млрд операций, следует из данных ЦБ РФ.

Ежегодно прирастать рынку помогают различные платёжные сервисы. Они позволяют совершать оплату товаров и услуг не с помощью банковских карт, а через различные носимые устройства (смартфоны, умные часы, фитнес–трекеры, брелоки, браслеты и так далее). Количество платежей через носимые устройства увеличивается на 20–30% ежегодно.

Популярный бесконтакт

Рынок платёжных сервисов изначально развивался с подачи производителей техники. Первые из них, Apple Pay и Samsung Pay, появились в РФ в 2016–м, годом позднее был запущен Google Pay (тогда он назывался Android Pay). Однако после принятия в 2019 году поправок в закон о российской платёжной системе на него вышла и полностью отечественная разработка, система Mir Pay (детище НСПК, оператора карт "Мир").

"Как правило, пользователь выбирает не платёжный сервис, а марку смартфона и пользуется решением, которое предлагает производитель, — рассуждает Кирилл Горыня, сооснователь и генеральный директор Cardsmobile, компании — разработчика приложения “Кошелёк” и сервиса “Кошелёк Pay”. — Пространства для манёвра не так много, но ведь кроме производителей смартфонов сервисы запускают платёжные системы, крупные банки и IT–гиганты, ретейлеры, финтех–компании. На сегодня в мире насчитывается более 170 подобных решений. Больше всего аудитории, конечно, у всемирно известных сервисов — Alipay, WeChat Pay, Apple Pay, Google Pay, Samsung Pay". По словам эксперта, ретейлеры встраивают платёжные сервисы в собственные мобильные приложения, создавая из них так называемые супераппы, закрывающие все шопинг–потребности покупателей. К примеру, в декабре прошлого года "Магнит" запустил собственный платёжный сервис MagnitPay.

Уже к началу 2020 года Россия вошла в топ–5 стран по количеству операций, совершаемых с помощью различных носимых устройств. На платежи, которые совершаются не через банковский пластик, пришлось 7% общего количества трансакций. На первом месте, по данным исследования международной платёжной системы MasterCard, оказалась Голландия (каждая третья операция, или 33%), на втором — Великобритания (каждая пятая, или 20%). Растущими объёмами рынка заинтересовались и отечественные игроки.

"Носимые устройства постепенно вытесняют классические кошельки с банковскими картами. По данным нашей эквайринговой сети, в 2019 году доля платежей смартфоном составила 17% от всех бесконтактных операций против 13% в 2018–м. Только за первые 3 месяца 2020–го этот показатель уже превысил 21%", — говорит Инна Емельянова, директор департамента эквайринга банка "Русский стандарт".

Летом минувшего года о запуске собственного платёжного сервиса заявил Сбербанк (его система получила название SberPay). Воспользоваться ею могут пока только держатели карт международной платёжной системы Visa.

"Количество операций с использованием этой технологии растёт каждый месяц на 10–15% и в феврале достигло 1 млн штук", — передаёт пресс–служба кредитной организации слова Кирилла Царёва, заместителя председателя правления Сбербанка.

В феврале текущего года о планах реализовать собственную технологию сообщили в банке "Тинькофф". В марте аналогичный продукт реализовал "Яндекс" (Yandex Pay). Более чем вероятно, что до конца года на отечественном платёжном рынке состоится ещё несколько ярких премьер.

Двигатель торговли

Фактически все платёжные сервисы, в названии которых фигурирует английское слово "pay" ("платить"), работают за счёт приложений, которые устанавливаются на смартфон или любое носимое устройство. В них заносятся данные банковской карты, чтобы можно было оплачивать покупки, поднося смартфон или другое умное устройство к платёжному терминалу (как правило, устройство должно поддерживать технологию NFC).

Объём российского рынка носимой электроники в 2020 году вырос на 17% в штуках и на 38% в деньгах, подсчитали аналитики "М.Видео–Эльдорадо". Всего за 12 месяцев было продано 5,4 млн устройств на 41 млрд рублей.

Каждый из новых покупателей потенциально является пользователем платёжных сервисов, он технически готов оплачивать своим гаджетом покупки в магазинах или интернете.

По мере появления на рынке новых сервисов, создаваемых не производителями смартфонов, далеко не всем удаётся захватить и удерживать свою долю рынка.

"Подавляющее большинство знает про Apple Pay и Google Pay, но мало кто подозревает о существовании аналогичного сервиса Huawei Pay, — говорит Дмитрий Спиридонов, советник заместителя председателя правления “Тинькофф”, генеральный директор CloudPayments. — Он функционирует для нескольких миллионов владельцев техники Huawei, которым тоже нужно своё платёжное решение, так как, например, воспользоваться Apple Pay с таких устройств не получится".

С мая 2019 года владельцам новой техники Huawei стал недоступен и сервис Google Pay, из–за того что правительство США поместило компанию в чёрный список.

Именно это эксперты называли одной из причин появления сервиса SberPay — он стал альтернативой для владельцев устройств Huawei.

В более выигрышной для российского рынка позиции находятся разработчики, связанные с банковскими группами. Они рассчитывают получать комиссию за каждую покупку не только от международных платёжных систем, но и от розничных торговцев.

Ряд сервисов позволяет онлайн–магазинам подключать их в качестве способа для эквайринга. Как сообщили "ДП" в пресс–службе Сбербанка, средний чек операций в интернете при оплате SberPay в Петербурге составляет 2300 рублей.

"При оплате телефоном в интернете средняя сумма в 2 раза выше по сравнению со средним чеком на кассе магазина, — отмечает Инна Емельянова. — В интернете через Pay–сервисы она достигла 2272 рублей, тогда как при оплате смартфоном в офлайн–магазинах средний чек — всего 1007 рублей".

Взять количеством

Распространение сервисов сдерживает отнюдь не стоимость их разработки.

"Компания, которая пытается создать свой собственный сервис, должна быть технически готова к созданию платёжного ядра, обрабатывающего карточные данные пользователей и информацию об их платежах и покупках, — поясняет Дмитрий Спиридонов. — И продукт придётся поддерживать, обслуживать и, самое главное, развивать и продвигать. И эта составляющая, на мой взгляд, наиболее затратная, поэтому важно количество пользователей. Чем их больше, тем проще развивать такой продукт".

Прошлогодние коронавирусные ограничения серьёзно помогли платёжным сервисам в укреплении позиций.

"На пике ограничений многие попробовали подобный способ оплаты, пытаясь минимизировать контакты на кассе, — утверждает Кирилл Горыня. — По нашей статистике, те, кто попробовал такой формат, не собираются от него отказываться: в январе текущего года в приложение для бесконтактной оплаты добавили банковскую карту в 25 раз больше пользователей, чем в январе прошлого года".

По его оценке, средний ежемесячный темп прироста аудитории "Кошелёк Pay" равен 27% и до конца года он должен заметно вырасти.