07:0029 июня 202307:00

3931просмотров

07:0029 июня 2023

Скептики называют минувшие 20 лет временем упущенных возможностей для российского автопрома. Взятый государством курс на локализацию пока что работает не слишком эффективно.

Есть ли сегодня шанс создать независимый российский автопром? Игроки рынка и чиновники намечают первые шаги возрождения: стимулирование продаж, поднятие госпошлин и утилизационного сбора, контрольные пакеты акций и владение лицензиями в партнёрствах с восточными компаниями.

Оттолкнулись от дна

Автомобильная отрасль считается одной из ключевых в экономике с точки зрения мультипликативного эффекта, напомнил партнёр компании "Яков и партнёры" Тигран Саакян в ходе сессии "Российский автопром: настоящее и будущее" на минувшем ПМЭФ–2023. "15–20 лет мы жили в ощущении, что производим локализованные автомобили европейских брендов. Но последние события показали, что это не совсем так. После ухода западного автопрома не все смогли быстро начать производство автомобилей, уже локализованных в России", — отметил он.

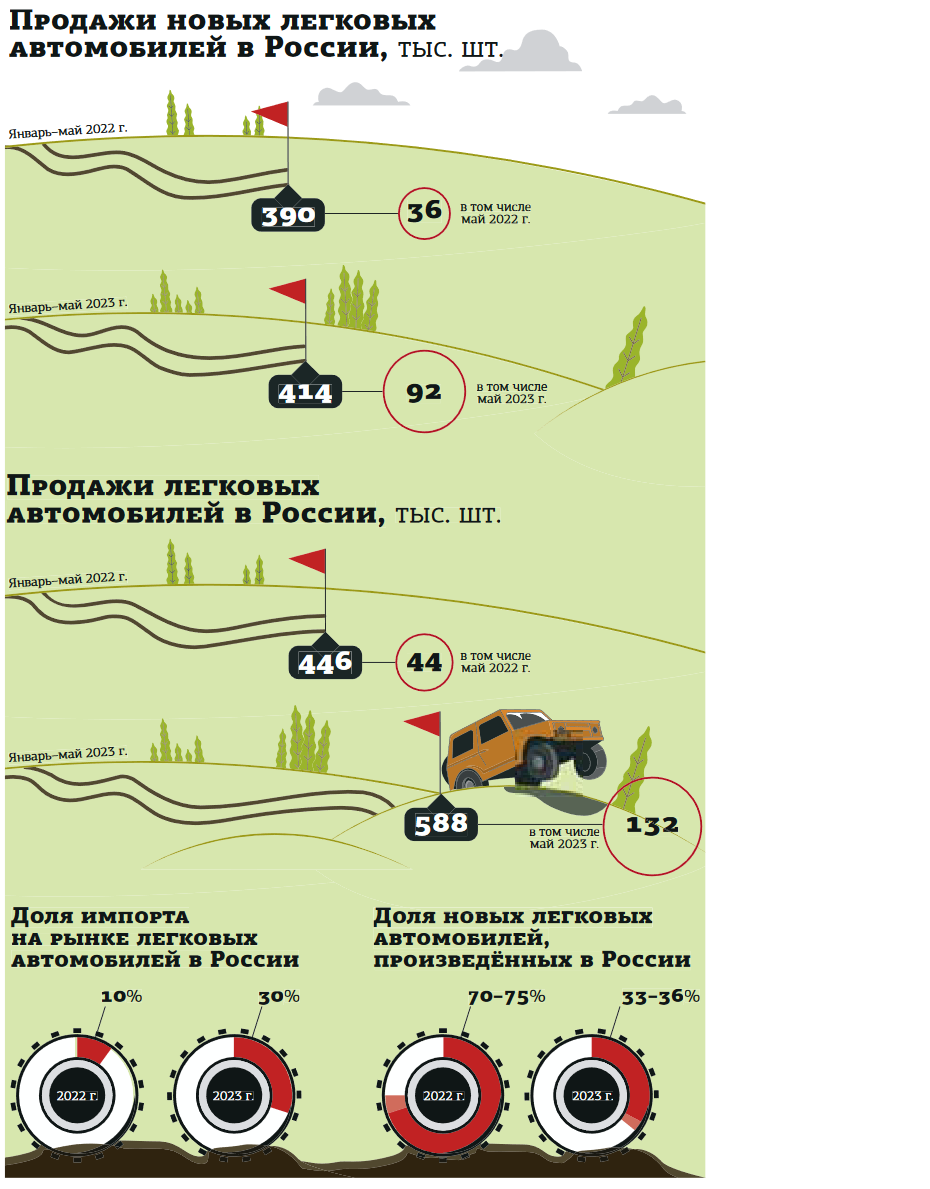

Действительно, автопром сильнее других промышленных отраслей пострадал в прошлом году. По данным официальной статистики, выпуск легковых машин в стране по итогам 2022 года сократился на 67% к 2021–му и упал до 450 тыс. штук. Производство грузовиков снизилось на 24,3%, до 141 тыс. Но к середине текущего года ситуация стала меняться: есть восстановление рынка и спроса, полагает заместитель министра промышленности и торговли РФ Альберт Каримов. Так, в январе–мае 2023 года в России было продано 414 тыс. новых легковых автомобилей по сравнению с 390 тыс. за аналогичный период прошлого года. Притом что в начале 2022–го работали все автозаводы, расположенные на территории России. Динамика мая ещё более показательна: в стране зарегистрировали 92 тыс. новых легковых автомобилей по сравнению с 36 тыс. в мае 2022–го.

Как отметил Альберт Каримов, Минпромторг отслеживает и анализирует рынок не только новых легковушек, но и импортированных в Россию. "Раньше их доля была около 10%, сейчас она стала доходить до 30%. Подержанные и новые импортированные автомобили обеспечивают сегодня наполнение рынка", — пояснил чиновник (более подробно см. инфографику). По его оценке, уровень ежемесячных продаж в этом сегменте рынка превышает отметки, которые были до февраля 2022 года.

"Произошло замещение за счёт импорта и ввоза машин с пробегом, но в целом рынок возвращается на отметки, которые были ранее", — сказал Каримов.

Вместе с тем доля автомобилей российского производства сегодня составляет 33–36% (в зависимости от месяца), тогда как в начале прошлого года достигала 75%.

"Стратегия в том, чтобы достигнуть в 2025 году доли не менее 60% и дальше её наращивать", — отметил Каримов. По его оценке, ситуация сегодня отличается от той, что была 15 лет назад. В стране созданы производственные мощности, есть коллективы, обученные кадры, управленческие технологии. Помощь в перезапуске окажут госзаказ и контракты с новыми партнёрами, которые предполагают постепенную локализацию производства на территории страны, полагает замглавы Минпромторга.

В поисках стимула

Игроки рынка настроены более скептически. Иностранные бренды приходить в Россию как производители не хотят, сказал вице–президент по внешним связям и взаимодействию с акционерами АвтоВАЗа Сергей Громак. "Общались с несколькими партнёрами и раза три я слышал: “мы не очень понимаем, зачем в России открывать производство, когда есть возможность гнать голый импорт и уровень защиты рынка весьма низок”. Однозначно нужно уровень защиты рынка повышать: создавать госсреду, когда выгоднее инвестировать в локальное производство", — подчеркнул он.

По его убеждению, необходимо индексировать утилизационный сбор. Кроме того, у российского партнёра должен быть контрольный пакет акций и права на разработки. "Нужен также стимул локализовываться. Никакой авансовой господдержки в обмен на некие обязательства в будущем", — добавил Сергей Громак.

Аналогичного мнения придерживается и заместитель гендиректора по взаимодействию с органами власти ПАО "КамАЗ" Михаил Матасов. "Нынешняя регуляторика автопрома стимулирует прямой импорт, а не локализацию здесь. А смысл возникает только при наличии глубокой локализации и далекоидущих планов", — сказал он.

По оценке Матасова, в развитии автопрома неверно было бы разделять коммерческий и легковой сегмент, поскольку последний обеспечивает необходимые объёмы и без него локализовать компоненты будет невозможно. Государству также необходимо повысить защитные меры по "внешнему контуру", включая пошлины и утильсбор, добавил он.

"При нынешних ценах на рынке утильсбор не является защитным. Инвесторы, которые хотят вести сборку без локализации, могут так делать, и это тоже бизнес. Но они не должны претендовать ни на какую господдержку, это их коммерческие риски. Другое дело, если идёт речь о локализации и обязательства глубоки и значимы", — пояснил Матасов.

Для рестарта российского автопрома необходим стимул со стороны государства для масштабирования рынка, полагает гендиректор ПАО "Соллерс" Николай Соболев. Он отметил, что компания сегодня реализует программу объёмом 7 млрд рублей, направленную на локализацию критически важных узлов и агрегатов для брендов "Соллерс" и "УАЗ", включая собственную штамповку и производство коробок передач. При этом, по его оценке, текущая ёмкость российского рынка в 1 млн проданных автомобилей в год с высокой долей импорта (в легковом сегменте она достигает 46%, а в грузовом превысила 60%) не позволит достигнуть эффекта масштаба.

"Необходимо стимулировать возвращение рынка минимум до 1,8 млн проданных автомобилей в год, чтобы было место для масштабных проектов", — уверен эксперт. Второй необходимый фактор, по его мнению, — это импортные барьеры, включая монетарные.

Унифицируя платформу

В госкорпорации "Росатом" верят в развитие электротранспорта, где также стоит задача и локализации, и технического суверенитета.

"Количество компонентов в электрокаре в 1,5 раза меньше, чем в машине с двигателем внутреннего сгорания. Батарея и электропривод — это 60% стоимости электромобиля, и если мы научимся их делать и сделаем унифицированными, это даст возможность создать платформу для серьёзной и большой локализации", — пояснил первый заместитель гендиректора, директор блока по развитию и международному бизнесу "Росатома" Кирилл Комаров. Сейчас госкорпорация достраивает гигафабрику по производству накопителей в Калининграде, запустить её планируется в середине 2025 года. В том же году "Росатом" намерен начать серийное производство электроприводов.

"Гигафабрика будет иметь мощность 4 ГВт в год. Раньше самое большое производство было в Новосибирске, оно делало в год 200 МВт, — отметил Комаров. — С другой стороны, размер аналогичного стандартного производства в Китае — 20 ГВт. Построить можно, но такая задача пока не видится даже в ближайшем горизонте. Такая же история и с электродвигателями".

В целом в конце 2021 года в России было 56 платформ разного легкового автотранспорта. Пребывать в иллюзии, что их можно было с одинаковой глубиной локализовать, — просто бессмысленно. Единая платформа, создаваемая сейчас, может в этом помочь, резюмировал Кирилл Комаров.