Петербургские юрлица и индивидуальные предприниматели с начала 2023 года нарастили задолженность перед банками на 24%, до 5 трлн рублей. Несмотря на все трудности, уровень просроченной задолженности сократился.

В годовом выражении, с ноября 2022–го по ноябрь 2023–го, корпоративный портфель увеличился в 1,4 раза. В Ленинградской области за счёт роста спроса бизнеса на заёмные деньги задолженность за 10 месяцев выросла на 34%, а за год — на 43%.

Снова рекорд по кредитованию

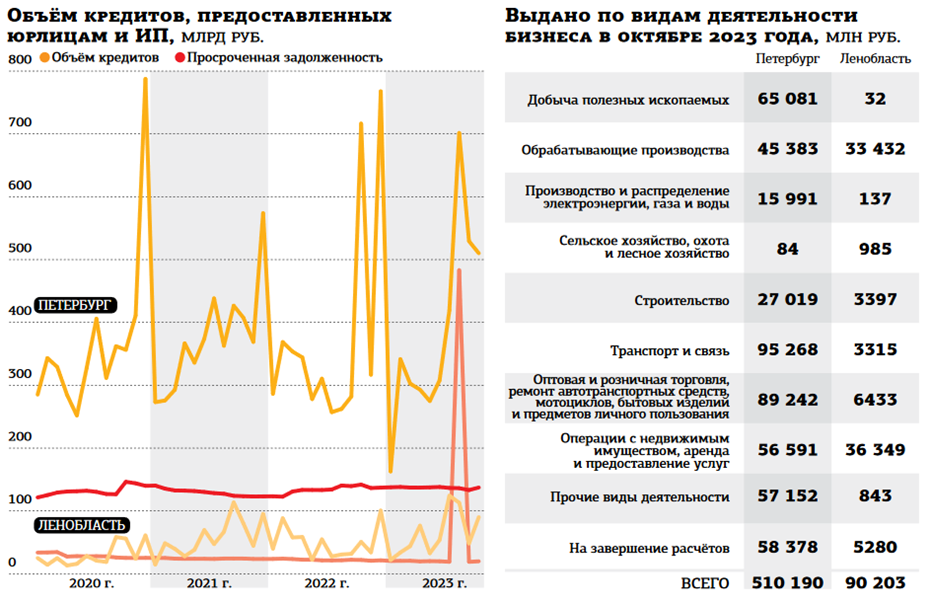

По итогам года, вероятно, будет побит очередной исторический рекорд: в прошлые периоды петербургский бизнес в среднем ежемесячно привлекал по 374 млрд рублей. За минувшие 10 месяцев этот показатель уже превысил 381 млрд. При сохранении темпов в ноябре–декабре (ЦБ РФ раскрывает данные с задержкой), очевидно, среднемесячный уровень превысит 400 млрд рублей. Пиковым пока является август, в котором было выдано более 700 млрд. В Ленобласти рост спроса оказался ещё выше: при среднемесячном объёме выдач 50 млрд годом ранее в январе–октябре текущего он уже превысил 64 млрд рублей. Наибольший объём выдач также пришёлся на летний месяц — в августе выдано сразу 124 млрд.

Весь год регулятор активно пытался снизить объёмы розничного кредитования: вводил различные нормативы по видам ссуд и ограничения, увязывая их с уровнем дохода заёмщиков. Портфель физлиц при этом в городе с начала года вырос всего на 17% (18% в области), за 12 месяцев — на 20% (в соседнем регионе — 22%). Таким образом, корпоративный сегмент после тотального увлечения банков розницей с 2019 года вновь вернул свои позиции и оказался локомотивом в банковском кредитовании.

Читайте также:

Страхование

Кредиты увеличили премии страховщиков

По факту объёмы кредитования в городе могут оказаться ещё больше: в статистике регулятора к конкретному региону относят те кредиты, которые банк отражает как выданные по месту нахождения своего подразделения. Для крупного бизнеса или при индивидуальном подходе, как правило, ссуды могут одобряться в головных офисах, частично отражаясь на их балансах и искажая данные по Московскому региону.

Уникальная сложилась ситуация и с неплатежами. Объём просроченной задолженности в городе с начала года вырос всего на 145 млн рублей, или на 0,1%, что можно считать статистической погрешностью. За 12 месяцев, с ноября по ноябрь, портфель проблемных кредитов, напротив, сократился на 4,6 млрд рублей. По итогам 2022 года он увеличился на 11%. Если оперировать показателем ЦБ РФ, то доля проблемных кредитов в общем корпоративном портфеле на сегодня достигла 2,7% против 4,5% в середине 2022–го.

В Петербурге в отраслевых объёмах выдач наибольшую долю занимают торговля и связь (по 18%). На операции по завершению расчётов приходится 11%, на строительство — 5%. Данная пропорция может меняться в зависимости от сезонных факторов. Так, рекордный объём выдач августа (700 млрд) был достигнут за счёт предоставления 268 млрд рублей, или 40% от месячного объёма, компаниям в категории "прочие виды деятельности", то есть не подпадающим под стандартные виды согласно спецификации Росстата.

Если анализировать подсегменты корпоративного бизнеса — крупный, средний и малый, в том числе индивидуальных предпринимателей, — ситуация внутри каждого из них может отличаться от общерыночной. Но в целом корпоративное кредитование в 2023 году показало позитивный настрой, вне зависимости от текущего уровня ставок и прогнозов 2022–го, когда большинство участников рынка были настроены более скептически.

Заёмщики переходят на плавающую ставку

По итогам октября, согласно оценке ЦБ РФ, средние ставки по краткосрочным корпоративным кредитам в целом по РФ составили 14,45% годовых (увеличившись за год на 5,27 процентного пункта), по долгосрочным — 12,48% (+3,41 п. п.). Резкое повышение началось незадолго до цикла ужесточения денежно–кредитной политики регулятора в июле 2023 года.

При этом, по данным Банка России, в корпоративном сегменте стала сокращаться доля кредитов, выданных по фиксированным ставкам: сейчас она составляет 52% против 55% на начало года и 60% — в январе 2022–го. Оставшаяся часть приходится на ссуды с плавающей ставкой, из которых к ноябрю 42% были привязаны к значению ключевой (38% в январе 2023–го и 29% в январе 2022–го). Как правило, это некий статический процент, увеличенный на размер действующей ключевой ставки (с 18 декабря она равна 16% годовых). Остальная доля кредитов приходится на более сложные компоненты и комбинации, например сумму показателей ключевой, инфляции, MosPrime или EURIBOR.

ЦБ РФ рассчитывает подобные данные исходя из анализа совокупного объёма задолженности всего корпоративного сегмента, что не совсем релевантно для малого и среднего бизнеса. Так, на структуру ставок заметное влияние оказывают кредиты пары–тройки крупнейших заёмщиков, которые чаще всего добиваются для себя индивидуальных нерыночных условий (банк в таком случае зарабатывает не на процентном доходе, а на комиссионных от оборота средств или других смежных продуктах). Тем не менее именно этими выводами регулятор оперирует в своих аналитических записках, утверждая, что корпоративные заёмщики стали предпочитать плавающие ставки вместо фиксированного процента.

Кредитование замедлится на горизонте 3 лет

Рейтинговое агентство "Эксперт РА" в своём прогнозе по развитию основных сегментов банковского рынка на 2024–2026 годы отмечает, что с учётом ожиданий по сохранению высокой ключевой ставки в течение 2024 года кредитная активность как корпоративных, так и розничных клиентов будет несколько ниже, чем в 2023–м. Крупный бизнес по мере выстраивания новых логистических цепочек и осваивания альтернативных рынков сбыта на горизонте ближайших 3 лет будет постепенно возвращаться к увеличению инвестиционной активности. По оценкам агентства, к концу 2023–го портфель крупного бизнеса увеличится на 14%, однако в 2024–м темп роста замедлится до 10% с последующим оживлением в 2025–2026 годах. Влияние на объёмы и возможный рост сверх прогнозируемых значений может оказать реализация новых крупных инфраструктурных проектов с участием государства, что будет стимулировать привлечение новых кредитных ресурсов для участвующих в проектах компаний.

При этом аналитики отмечают, что в среднесрочной перспективе основным двигателем роста корпоративных портфелей выступит не крупнейший и крупный, а малый и средний бизнес.

"Однако темпы роста будут ослабевать за счёт исчерпания эффекта низкой базы и составят около 27% по итогам 2023–го и 25% на протяжении 2024–2026 годов, — говорится в прогнозе “Эксперт РА”. — Поддержку росту кредитования МСБ будет оказывать дальнейшее увеличение числа небольших компаний за счёт осваивания ими рыночных ниш после ухода с российского рынка крупных иностранных игроков, а также ввиду включения в экономические цепочки новых участников для соблюдения санкционных ограничений".

“

Одним из главных трендов уходящего года стало усиление роли IT/AI в развитии бизнеса. Новые технологии и цифровые инструменты — уже давно не роскошь или обременяющая статья затрат. Ещё один тренд связан с уходом иностранных игроков — новые рынки экспорта и импорта. Например, в Петербурге значительно увеличился товарооборот с Индией. По итогам 11 месяцев 2023 года объём операций с индийскими контрагентами через филиал "Сбера" вырос по отношению к аналогичному периоду 2022 года в 8 раз.

Алексей Ушенин

управляющий отделением Сбербанка по Санкт–Петербургу

“

В 2023 году корпоративный сектор активно привлекал заёмное финансирование. Период неопределённости преодолён, наступило время возобновления роста, использования возможностей, занятия высвободившихся рыночных ниш, расширения продуктовой линейки — всё это требует дополнительных ресурсов. Отдельно отмечу оживление скорингового кредитования. Компании охотно используют этот инструмент, а банки дорабатывают модели, увеличивая суммы и расширяя линейки скоринговых продуктов. Решение принимается очень быстро, в том числе при помощи искусственного интеллекта. Суммы зависят от объёма информации и могут доходить до 100 млн рублей.

Елена Шевелёва

директор Северо–Западного филиала, старший вице–президент дирекции корпоративного бизнеса Росбанка