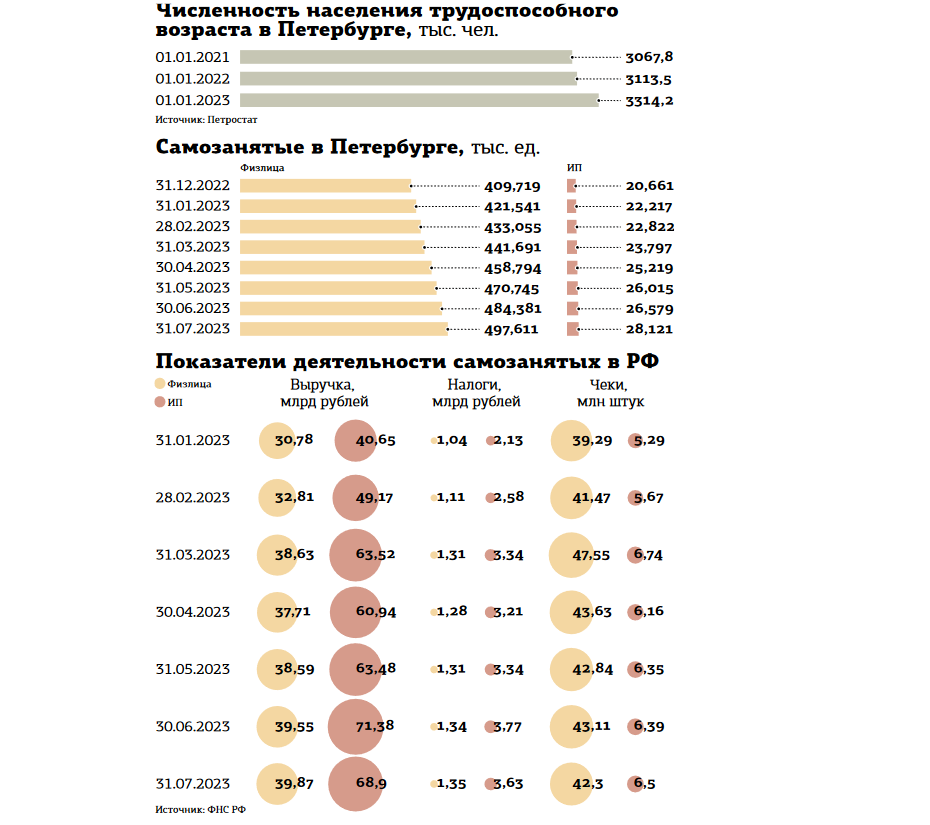

Число самозанятых в Петербурге за 7 месяцев 2023 года увеличилось на 22%, до 526 тыс. человек, по данным Петростата. А вот суммарная выручка от их деятельности в июле сократилась.

По темпам прироста базы новых налогоплательщиков в Петербурге ситуация чуть хуже, чем в целом по РФ (+23%), но лучше Москвы (+15%) и Московской области (+19%). Город уверенно занимает третье место среди регионов страны по количеству граждан, выбравших экспериментальный режим налогообложения — налог на профессиональный доход (НПД).

Неочевидные поблажки

Закон, который ввёл понятие "самозанятый", в 2019 году сперва коснулся четырёх регионов, в 2020–м распространён на всю страну. Эксперимент продлится ещё чуть более 5 лет. Затем законодатель или отменит данный институт налогоплательщиков, или увеличит ставки. Пока же условия зафиксированы до 31 декабря 2028 года. Это значит, что с дохода от деятельности самозанятого нужно ежемесячно платить 4% или 6% от поступлений на счёт — в зависимости от того, от каких заказчиков поступили эти деньги — физических лиц или компаний, включая ИП. Оформить статус могут как физические лица, так и индивидуальные предприниматели (ИП).

Есть и существенное ограничение по объёму годовой выручки: она установлена в 2,4 млн рублей, что эквивалентно 200 тыс. рублей ежемесячно. При превышении самозанятый лишается своего статуса и должен зарегистрироваться как ИП (для упрощённой системы налогообложения лимит их выручки установлен в 251 млн рублей) или стать простым физическим лицом с уплатой НДФЛ в размере 13% с дохода. И если он оказывает услуги только юрлицам, то возникают риски для его контрагентов–юрлиц, которые будут обязаны уплачивать за него ещё 30% в качестве страховых взносов.

Все преимущества и недостатки НПД уже известны. К первым традиционно относят налоговый бонус в размере 10 тыс. рублей: эта сумма покрывает часть расходов. Пока она не закончится, реальная ставка по начислению налогов составит 3 и 4% соответственно.

Есть возможность попытаться оформить кредит на развитие бизнеса при поддержке Корпорации МСП (от 50 тыс. рублей до 36 месяцев). Можно принимать оплату через Систему быстрых платежей с учётом льготной комиссии (0,4 или 0,7% в зависимости от сферы деятельности). С июня 2023 года самозанятые получили возможность регистрировать в Роспатенте собственные товарные знаки. Ряд бюро кредитных историй (БКИ) готов рассчитывать им бесплатно персональный кредитный рейтинг. Поэтому большинство банков уже декларируют возможность их кредитования как физлиц, учитывая доходы от статуса НПД или в качестве основного, или в виде дополнительного источника. Впрочем, есть ограничения по видам кредитов — отдельные финансисты не готовы предлагать таким предпринимателям кредитные карты. Ещё один бонус — у самозанятых, в отличие от других форм ведения бизнеса, полностью отсутствует необходимость вести бухгалтерский учёт.

Есть и минусы. Прежде всего эту деятельность не видит Социальный фонд (вернее, не формирует трудовой стаж, так как не получает из налогов никаких отчислений). Данную услугу, впрочем, можно оплатить самостоятельно (на 2023 год дополнительный взнос составляет 36,7 тыс. рублей, что меньше, чем для ИП, у которых он равен 45,8 тыс.).

Самозанятые не могут оформить больничный лист, получить отпускные или декретные. Есть и список исключений по профессиональной деятельности (нельзя торговать товарами с обязательной маркировкой, например водой, молоком, одеждой или обувью, оказывать курьерские услуги с оплатой наличными и ряд других).

Всё для бюджета

Для чиновников и налоговиков рост количества самозанятых стал некой гордостью: все показатели превысили изначально запланированные вводные данные. Эксперимент себя зарекомендовал исключительно положительно: удалось вывести из налоговой тени более 6 млн россиян. Региональные бюджеты начали получать дополнительные доходы.

Впрочем, ФНС не раскрывает структуру перечисленных сумм налогов или объёмов выручки в региональном разрезе. Но из агрегированной информации видно, что в среднем 36% выручки самозанятые формируют за счёт приёма оплаты от физических лиц (в июле текущего года сумма превысила 39,9 млрд рублей), оставшиеся 64% — от юрлиц (68,9 млрд). За месяц региональные бюджеты получили 4,9 млрд рублей налогов, из которых 1,4 млрд заплатили самозанятые–физлица, ещё 3,5 млрд — оформленные как ИП. Средний чек составил 2227 рублей.

При этом, если сравнивать данные с предыдущим месяцем, с июнем, отмечается снижение выручки от юрлиц (на 2,5 млрд рублей) на фоне сокращения количества чеков (–0,7 млн единиц). Незначительно сократился и средний размер чека, по итогам июня он был равен 2240 рублям.

Эксперты отмечают, что на фоне ежемесячного прироста численности самозанятых сравнивать их финансовые показатели помесячно или с предыдущими аналогичными периодами некорректно: слишком большая вероятность погрешности.

Вполне очевидно, что данный статус начинают оформлять люди, которые оказывают эпизодические и разовые услуги с минимальной стоимостью. Видимо, на них начинает действовать активная пропаганда налоговиков. Которые, получив доступ к банковским счетам и расходам гражданина в торгово–товарной сети, могут начать задавать вопросы о несоответствии расходов доходам. Также вероятно, что приумножению числа самозанятых способствуют и банки, начав учитывать данный источник дохода, который увеличивает и сумму кредита. И если ведение ИП подразумевает обязательную уплату страховых взносов и предоставление ежегодной декларации, то статус самозанятого управляется простым приложением на смартфоне.

"ДП" направил запрос в УФНС России по Санкт–Петербургу.

По данным Комфина, в бюджет Петербурга за 6 месяцев от самозанятых поступило 1,5 млрд рублей против 2,26 млрд за весь 2022 год (для сравнения: транспортного налога в первом полугодии перечислено на 2,8 млрд, а НДФЛ — на 170,9 млрд).

Несмотря на тот факт, что самозанятым стал каждый шестой трудоспособный житель города, получают за свои услуги они мало. Так, по оценке "ДП", исходя из численности самозанятых на 1 июля 2023 года (510,96 тыс.) и при условии, что вся сумма перечисленного налога (1,5 млрд) приходится на поступление оплаты услуг от физлиц, средний доход в месяц у самозанятых составляет 12,8 тыс. рублей. Если только от юрлиц — 8,2 тыс. Следовательно, каждый из местных новых бизнесменов в первом полугодии перечислил в бюджет чуть более 2,9 тыс. рублей, или по 493 рубля в месяц.

“

Снижение выручки самозанятых в июле можно объяснить сезонностью. В период отпусков спрос на некоторые виды услуг может упасть не только у физических, но и у юридических лиц. В этом случае следует ожидать всплеска спроса в конце августа — начале сентября. Возможен и вариант, что рост количества самозанятых опережает темп увеличения объёма спроса на их услуги. Тогда на каждого в среднем должно приходиться меньше выручки. Вид такой работы, пожалуй, уже стал массовым. Он опережает ожидания Минтруда.

Александр Прихач

д. э. н., профессор кафедры социальных технологий РАНХиГС Санкт–Петербург

“

Предельная сумма дохода для самозанятого 2,4 млн рублей, с одной стороны, достаточна. Но мы видим, что постепенно начинает формироваться судебная практика: как только лимит превышен, самозанятый утрачивает статус. И его контрагенты–заказчики обязаны взять на себя функцию налогового агента и начать уплачивать за него НДФЛ и страховые взносы. Вплоть до пени и штрафов — от 20 до 40% от суммы налогов и взносов. Как отследить, что самозанятый утратил статус? Мы рекомендуем включать с ними в договор "налоговую оговорку". Обязующую возместить заказчику полученные убытки из–за смены статуса исполнителя.

Валентина Шумилова

управляющий партнёр Центра правовой поддержки "Барулин и партнёры"