Ряд банков не стал возвращаться в сегмент автокредитования, хотя сам рынок по итогам минувшего года восстановился после падения всех показателей в 2022–м.

В лучшие времена автокредитами занимался буквально каждый второй банк. Сегодня их количество ограничено 10–15 участниками. Некоторые кредитные организации идут навстречу потребителю, предлагая нестандартные программы. От 2024 года банкиры ждут роста рынка в количественном выражении.

Восстановление после провального года

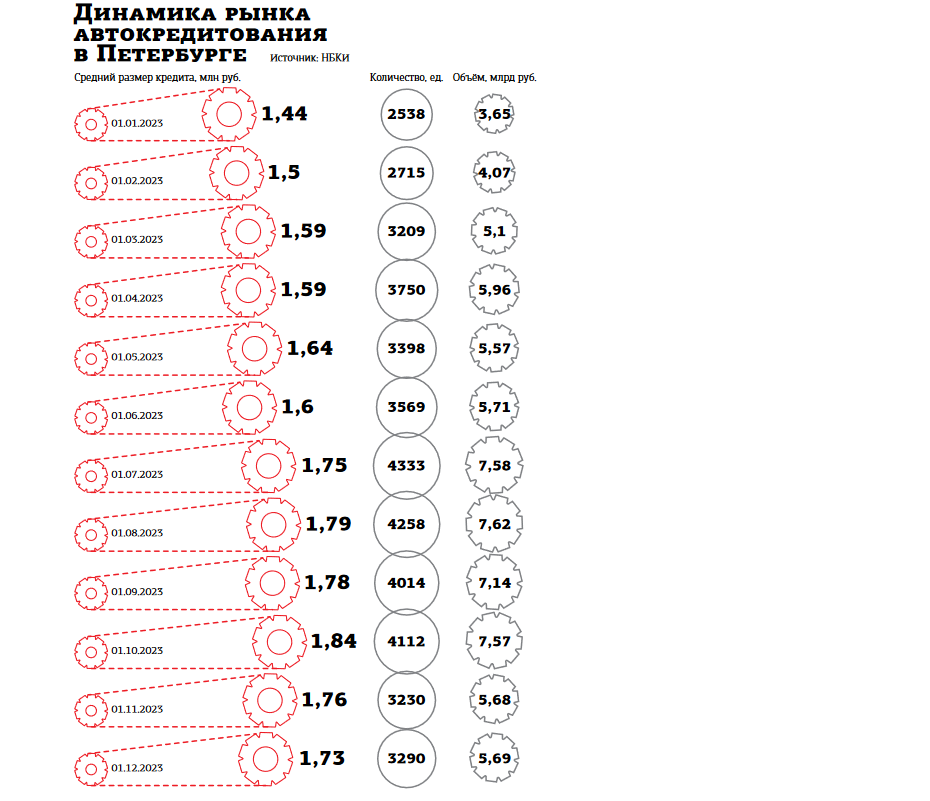

По предварительным оценкам Национального бюро кредитных историй (НБКИ), по итогам 2023 года в Петербурге выдано 44,8 тыс. автокредитов на новые и подержанные автомобили. Для сравнения: в рекордном 2021–м было оформлено 58,6 тыс. В денежном эквиваленте в минувшем году объём превысил 73,6 млрд (при 42 млрд за 2022–й, то есть рост в 1,8 раза). Но по объёмам минувший год оказался хуже 2021–го, когда было выдано автокредитов на 77,4 млрд. Однако банки предпочитают сравнивать свои показатели с 2022 годом, когда рынок с марта по август фактически стагнировал из–за высоких ставок и прекращения работы автозаводов.

В прошлом году в городе зарегистрировали почти 61 тыс. новых легковых и лёгких коммерческих автомобилей (на 48% больше, чем в годом ранее). Лидером продаж стала российская Lada (8835 машин, +53%). За ней следуют китайские Haval и Geely, подсчитали в аналитическом центре "Автомаркетолог" совместно с сетью дилерских центров "Прагматика".

К декабрю 2023 года средний размер автокредита в Петербурге превысил 1,73 млн рублей против 1,44 млн в январе того же года (+20%). Увеличение не соответствует темпам роста средней стоимости автомобиля. Как отмечает Арсений Нагин, управляющий директор департамента автокредитования Росбанка, в 2023–м средняя стоимость автомобиля составила 2,5 млн рублей, что на 9% выше средней в 2022–м. По словам директора по продуктам и маркетингу "Скоринг бюро" Игоря Лисянского, в первую очередь рост среднего чека объясняется смещением спроса на автокредиты в пользу вторичного рынка.

Аналитик Freedom Finance Global Владимир Чернов приводит оценку, что сегодня максимальная ставка по кредиту на покупку авто в РФ выросла до 40% годовых, но в основном ставки сейчас варьируются от 15 до 35%. Спрос на заёмные средства высокий вне зависимости от стоимости кредита.

"При сохранении нынешних экономических условий традиционное оживление рынка начнётся в весенние месяцы, продавцы будут мотивировать покупателей к сделке аргументами про подорожание", — говорит вице–президент ВТБ, начальник управления партнёрских продаж авто Владимир Высоцкий. Эксперты группы ВТБ прогнозируют, что российский авторынок в 2024 году мог бы приблизиться к 2 млн новых машин. Однако увеличившиеся ставки автокредитования и продолжающийся рост стоимости автомобилей едва ли позволят ему подняться выше 1,5 млн. В то же время AEB прогнозирует рост рынка на 15%, до 1,3 млн.

Ранее ВТБ давал оценку, что в кредит приобретается в целом по рынку порядка 50% новых авто — таким образом, в 2024 году эксперты рассчитывают выдать не менее 750 тыс. кредитов. По оценке НБКИ, в 2023–м их было оформлено по РФ чуть более 850 тыс. как на новую, так и на подержанную технику.

“

"В последнее время на рынке автокредитования наблюдается определённая стабилизация. На наш взгляд, к концу 2023 года произошло постепенное насыщение спроса, не реализованного в полной мере в 2022 году в условиях дефицита новых автомобилей, — поясняет директор по маркетингу НБКИ Алексей Волков. — Что касается серьёзных темпов роста количества выданных автокредитов в 2023 году по сравнению с предыдущим годом, то они объясняются эффектом низкой базы из–за падения выдачи в 2022 году".

Кроме того, по мнению эксперта, в 2023 году рост выдачи был связан с возобновлением госпрограмм льготного автокредитования, а также с увеличением продаж новых автомобилей.

Государство поддержит

Программа субсидирования — льготного автокредитования — всё же была продлена на 2024–2026 годы. Вплоть до ноября велись разговоры, сохранять ли её действие, в каких объёмах и каких автопроизводителей она может поддерживать далее.

Из федерального бюджета на субсидирование в итоге выделено 65 млрд рублей (на 15 млрд больше, чем было заявлено осенью). Как отмечали в пресс–службе Минпромторга, это позволит реализовать более 330 тыс. автомобилей в течение 3 лет.

Таким образом, в 2024 году программа может поддержать объёмы автокредитования как минимум на 10% от общего объёма рынка, оцениваемого в 1,3–1,5 млн. Лимиты заметно повышены. В 2023–м, например, на субсидирование было выделено 6,2 млрд, тогда как из указанных цифр следует, что на 2024 год приходится порядка 21 млрд.

Субсидии (по факту это скидка на стоимость авто) предоставляются только на новые машины отечественных марок. Исключением является китайский Haval, собранный в Тульской области. Базовая скидка в рамках программы составляет 20%, на электромобили — 35%. Размер первоначального взноса в 2024–м оказался снижен с 20 до 10% (вероятно, чтобы компенсировать рост стоимости машин). Получателем субсидий могут стать не только работники бюджетных организаций или члены семей участников СВО, но и семьи, в которых есть дети до 18 лет или покупатели первого в своей жизни автомобиля.

Перепродажи кредитуются активнее

Растёт и рынок ссуд на подержанную технику. Доля таких кредитов, как отмечается в исследовании "Открытие Авто" (блок автобизнеса банка "ФК Открытие"), в 2023 году составила 15% от общего объёма их продаж (каждая седьмая покупка осуществлялась с помощью заёмных средств). В 2022 году доля автокредитов в этом сегменте составляла 8%.

Эксперты отмечают, что из–за высоких ставок и цен на новые автомобили банки начинают активно предлагать вместо классических автокредитов потребительские (с последующим залогом приобретаемого авто).

По оценке НБКИ, в декабре доля таких займов выросла со среднемесячных 4 до 7%. За месяц в РФ под залог авто было выдано почти 11 тыс. потребкредитов на 14,2 млрд рублей. По сравнению с ноябрём объём выдачи таких ссуд вырос на 29% и оказался максимальным с начала года.

"Потребительское кредитование особенно развито в сегменте автомобилей с пробегом, где разница между ставками авто– и потребительского кредитования не такая большая, — поясняет управляющий директор Экспобанка Дмитрий Маслов. — В сегменте новых автомобилей преобладает кредитование за счёт субсидирования ставок автопроизводителем или импортёром". Однако эксперт связывает рост потребкредитов не только со спросом на подержанные авто. "Из значимых трендов на рынке можно выделить рост продаж по параллельному импорту и, как следствие, рост постзалогового и потребительского кредитования", — резюмирует он.

“

Средний срок кредита в нашем банке остался в районе 70 месяцев, средняя сумма к концу 2023 года немного увеличилась. Доля просроченной задолженности не изменилась. Мы регистрируем отдельные тренды на выбор потребительского кредита либо кредита с постзалогом вместо классического автокредита. Ожидаем запуска госпрограммы по автокредитованию, аналогичной программе 2023 года. Ставки будут зависеть от размера ключевой, а также от предельной стоимости кредита (на текущий момент потолок ПСК отменён ЦБ).

Андрей Ерёменко

начальник управления автокредитования Ингосстрах Банка

“

По итогам 2023 года жители Петербурга оформили в ВТБ 14,5 тыс. автокредитов на 21,5 млрд рублей. Это в 3,5 раза превышает показатели 2022 года в количественном и денежном выражении. На рост повлиял отложенный спрос, ожидание роста цен и ставок по кредитам, расширение ассортимента новых автомобилей, развитие параллельного импорта. Средний чек автокредита в городе составил 1,6 млн рублей, увеличившись на 200 тыс. Наибольшее число сделок — 57% — проведено в сегменте новых автомобилей. Самыми популярными марками стали китайские Changan, Haval и Omoda. На машины с пробегом пришлось 43% от общего числа выданных кредитов.

Александр Вялков

управляющий розничным бизнесом ВТБ в Санкт–Петербурге и Ленинградской области